一、 中国饲料工业概况

“中国饲料工业在80年代初期进入快速的发展阶段,到了90年代末期饲料工业体系基本成龙配套,进入稳定成熟的发展时期。20年来形成的五大支撑体系----饲料机械工业、饲料加工工业、饲料原料工业、饲料添加剂工业和饲料服务体系推动着饲料工业的健康发展。

2002年,全国饲料工业产品产量8319万吨,比上年增长6.6%,实现工业总产值1906亿元,比上年增长15.9%。配合饲料6239万吨,比上年增长2.5%,浓缩饲料1764万吨,比上年增长24.3%,添加剂预混合饲料 316万吨,比上年增长5.3%。饲料工业生产的总体水平继续提高。

从饲料品种看:配合饲料中,猪配合饲料总产量1962万吨,蛋禽配合饲料1391万吨,肉禽配合饲料1883万吨,水产配合饲料676万吨,反刍动物精料补充料178万吨,其它配合饲料149万吨。浓缩饲料中,猪浓缩饲料产量982万吨,蛋禽浓缩饲料产量357万吨,肉禽浓缩饲料产量284万吨,反刍动物浓缩饲料产量86万吨,水产浓缩饲料30万吨,其它浓缩饲料产量25万吨。预混合饲料中,猪预混合饲料产量153万吨,蛋禽预混合饲料产量63万吨,肉禽预混合饲料产量47万吨,水产预混合饲料产量18万吨,反刍预混合饲料产量10万吨,其它预混合饲料产量25万吨。

从饲料加工产品结构看:配合饲料比重继续呈现下降趋势,浓缩饲料和添加剂预混合饲料的比重稳步上升,特别是2002年浓缩饲料增幅更快。配合饲料占全部饲料的比重,由2001年的78%下降到2002年的75%;浓缩饲料占全部饲料的比重,由2001年的18.2%上升到2002年的21.2%;2002年添加剂预混料占全部饲料的比重为3.8%,基本与2001年相同。

通过按照畜禽饲料产品结构分析可以看出:饲料产品结构的变化趋势基本符合养殖业产业结构的变化趋势。一是在配合饲料产品中,猪配合饲料占配合料的比重为31 %,比2001年下降5%;蛋禽配合饲料的比重为22.3%,提高0.3%;肉禽配合饲料的比重为30.2%,提高2.2%;水产配合饲料的比重为10.8%,提高0.8%;反刍动物精料补充料的比重为2.9%,提高0.9%;其它配合饲料的比重为2.4%,提高0.4%。二是在浓缩饲料产品中,猪浓缩饲料的比重为56%,比2001年下降6%;蛋禽浓缩饲料的比重为20%,下降1%;肉禽浓缩饲料的比重为16%,提高3%;反刍动物浓缩饲料的比重为4.9%,增长1.9%。三是在预混合饲料产品中,猪预混合饲料的比重为48.3%,比2001年下降2.7%;蛋禽预混合饲料的比重为20.1%,上升3.1%;肉禽预混合饲料的比重为14.7%,提高1.7%;水产预混合饲料的比重为5.7%,提高0.7%;反刍动物预混合饲料的比重为3.3%,提高2.3%。

2002年,全国饲料企业按经济类型统计总数为13163家,比2001年增长19%。其中,国有企业954家,集体企业979家,私营企业7459家,联营企业409家,股份企业2119家,港澳台资企业115家,外商企业239家,其它企业889家。与2001年相比,国有企业、集体企业、联营企业数均呈现明显下降趋势,共减少504家,降幅17.7%。私营、股份制企业数分别增加1826家、574家,其增长率分别为32.47%、37.2%;港台及外商投资企业均有所增加。

企业的发展趋势 以饲料企业为龙头的先进实用技术的推广,正在全国各地悄然兴起。表现比较突出的主要是一些大中型饲料企业,尤其是“一条龙”企业。这些企业具有一定的资金优势、人力资源优势,以及畜牧水产养殖、饲料加工等技术优势,因此在先进实用的技术推广方面很受农民或养殖户的欢迎,企业的产业化经营、集团化经营速度加快。

来自FEED INTERNATIONAL(《国际饲料》杂志)的报道,2002年全球工业化生产的配合饲料总量为6.04亿t。目前,排名前五位的饲料生产国其工业化生产配合饲料约占世界总产量的50%;排名前十位的国家其产量之和超过世界饲料总产量的60%;排名前50位国家的饲料产量则占世界总产量的90%以上。巴西、中国和墨西哥为饲料工业发展最快的三个国家。

2002年世界排名前10位国家配合饲料生产预计(表一)

来自FAO的统计表明,2002年世界肉类总产量达到24505万吨,其中,中国肉类总产量为6785万吨(我国农业部统计为:6586万吨),占世界总产量的27.7%;世界猪肉产量9418万吨,其中,中国的猪肉产量为4460万吨(我国农业统计为:4326万吨),占世界总产量的47.4%;世界鸡肉产量6340万吨,中国的鸡肉产量为947万吨,占世界总量的15%;世界鸡蛋产量5375万吨,其中,中国鸡蛋产量2062万吨,占世界产量的38.4%。从这些数据可以表明,我国的猪肉生产、禽蛋生产、畜产品生产总量位居世界第一,中国的禽肉生产位居世界第二,无容质疑中国已是世界最大的饲料消费国。

二、 中国饲料添加剂工业现状 中国饲料添加剂工业经过20余年的发展,为饲料加工业的发展起到了积极的支撑作用。截止2002年底,已注册登记的添加剂预混料企业3100家,添加剂生产企业1200家。产品中饲用磷酸盐类产量最大,占饲料添加剂总产量的70%左右。饲用赖氨酸、维生素、酶制剂、饲料保藏剂(抗氧、防霉剂)、调味剂、矿物质微量元素等都具一定生产能力和产量。中国市场经济的发展、科技进步、国际交流的增加以及中国加入世贸组织,有力的促进了企业的快速发展和产品创新。中国的部分饲料添加剂产品在国际市场已有较强的竞争力,也一路引发了全球同类产品价格的下滑。如:磷酸氢钙、维生素、赖氨酸、抗氧化剂、微量元素等。中国饲料添加剂工业的迅速发展,极大地推动了中国饲料生产加工业的快速发展,也拉动了饲料产品市场竞争的加剧。在此重点谈以下维生素、氨基酸、酶制剂等产品的发展状况。

(一)、维生素

目前我国各类维生素原料生产企业约120家,饲料级维生素总生产能力约22万t左右,实际生产量约占总生产能力的85%。来自中国饲料工业协会信息中心的统计分析认为:2002年全国维生素产量约19万t,其中氯化胆碱10万t左右;维生素C约6万t;其他维生素产量2万~3万t。由此可见,我国饲料级维生素生产及需求已占世界总量的很大数额,中国每年饲料级维生素市场需求量约12万t,占全球饲料级维生素市场需求量的1/5。我国已成为世界维生素生产与需求的重要市场。国内14种维生素生产基本实现国产化,告别了饲料级维生素长期依赖进口的历史。

1、 维生素A 2002年,中国VA产品的产量约4500t,主要用于饲料行业和医药, 80%以上的产品用于动物饲料。生产厂家有:巴斯夫(沈阳)维生素公司、罗氏泰山(上海)维生素厂、厦门金达威维生素有限公司、浙江新和成股份有限公司。

2、 维生素D3 近几年,我国在维生素D3的生产技术和产业化上有很大的突破。厦门金达威维生素有限公司率先引进国际技术,进行维生素D3的生产。在此后,浙江花园生物高科有限公司嫁接中国科学院研发的维生素D3的高新技术产业化项目,使中国的维生素D3产品在国际市场上的竞争力得到进一步的提高。目前,进行维生素D3生产的企业还有浙江台洲海威化工有限公司、浙江新和成股份有限公司等。2002年维生素D3粉的生产能力达到2600吨,预计D3粉的生产量达到1500吨。

3、 维生素E VE是发展最快的维生素产品之一,自上世纪80年代以来VE一直是世界医药市场上的热销品种。随着人们崇尚天然食品浪潮的掀起,天然VE越来越受到人们的青睐,各生产商均认为必须扩大生产以满足天然VE未来的高增长。2002年VE国内主要生产厂家有:浙江医药股份有限公司新昌制药厂、浙江新和成股份有限公司、罗氏(上海)维生素有限公司、巴斯夫(沈阳)维生素有限公司等,总体VE的生产能力超过4万吨,实际生产量超过25000吨。从目前看,我国VE用在饲料中约占50%~70%、,食品化妆品用量约占10%,其他作为药用,有大量出口。国内合成VE生产随着中间体依赖进口发展到完全配套,技术水平逐渐提高,生产成本逐步降低。我国VE与国外同品种相比较,上世纪80年代初期无论产量,质量,成本上差距都是很大的.而今生产技术水平,产品质量与国外相差不大,VE收率国内各生产厂家均在95%以上。因此,从产量、能力、质量、成本等方面来说,我国与国外已无多少差距。但是从品种上看,国外品种有dl-a-游离VE、d-a-游离VE、dl-a-VE醋酸酯、d-a-VE醋酸酯;VE衍生物有VE烟酸酯、琥珀酸酯、亚油酸酯等,制剂品种有23种之多,其中有胶囊片剂、粉剂、颗粒、微囊乳剂、针剂等。而我国目前只有dl-a-型,衍生物只有VE烟酸酯,制剂仅有片剂、胶丸,50%VE粉(饲料用)等品种,远远不及国外,而且,我国VE在医疗,食品,饲料,化妆品,塑料等各种工业上的应用还有待于进一步开发。

4、维生素K3 国内生产维生素K3企业主要有浙江兄弟实业发展公司、鞍山市兽药厂、滑县化学工业有限公司助剂厂、焦作王封工业集团有限公司、荣成市东方精细化工厂等。目前形成生产能力预计为1500吨,2002年维生素K3生产量800吨。

5、维生素B1 B1又称硫胺(Thiamine)是人体必需营养物质。鉴于人与动物的体内不能合成,天然食物中VB1在加工或烹调过程会大量破坏,必须从体外摄入。VB1在食品和饲料工业中用量也逐年增加。国内目前VB1的生产厂家主要有:湖北华中制药厂、东北制药总厂、中津制药股份有限公司、上海元森制药有限公司等,生产能力超过3600吨,生产量达到2200吨以上。

6、维生素B2 国内的VB2生产厂家主要是湖北广济药厂,生产规模在1000t以上,仅次于罗氏、BASF之后世界第3大生产厂。国内的生产企业还有天津太河制药有限公司、上海迪赛诺维生素有限公司(上海永信)等。2002年国内形成生产能力1800吨,产量预计超过1500吨,有批量出口。

7、烟酸与烟酰胺 烟酸,目前国内进行烟酸生产的企业有:北京第二制药厂、浙江富阳万洲化学有限公司、浙江兄弟实业发展公司、北京第二制药厂、厦门第二制药厂等,形成能力较大,但实际产量较低。主要问题是上游的生产原料受控与国际市场,产品在价格上缺乏竞争力。预计2002年国内的总量为300吨左右。

烟酰胺: 在国内的生产企业中,广州龙沙有限公司是最大的生产企业,生产能力超过3500吨,此外还有天津市兽药二厂、天津河北制药厂三分厂等。2002年形成生产能力超过4000吨,预计产量超过3600吨。国内外市场需求的不断扩大,使国内不少企业动发投资烟酰胺生产的企图。

8、泛酸钙 几年来,泛酸钙的生产得到了快速的发展,生产技术的提高,使生产成本降低。目前最大的生产企业是浙江鑫富生化股份有限公司,之外还有浙江湖州狮王精细化工有限公司、山东龙口市第二制药厂、浙江康裕制药有限公司、湖北仙桃市仙隆化工有限公司、上海第四制药厂徐行药厂等,形成能力达到4000吨,预计2002年的实际产量达到2600吨。

9、维生素B6 维生素B6的主要生产企业有罗氏新亚(上海)维生素公司和湖北咸宁第二制药厂、江苏常熟顺德化有限公司、江苏张家港市宏兴化学制药有限公司、上海辰福化工厂。2002年形成生产能力2500吨,产量2000吨。

10、叶酸 国内从事 叶酸生产的企业有:常熟市华港制药有限公司常熟市医药化工厂、常熟市康瑞化工有限公司、武进市牛塘化工厂、江苏镇江高鹏药业公司、衡水市冀衡药业有限公司等形成年生产能力500吨,实际产量370吨。

11、维生素C 近年来,国内VC生产发展迅速,产量猛增,实际年产量由上世纪80年代的5794t扩大到现在的6万。通过这几年VC市场的激烈竞争,国内的一些小企业纷纷倒闭,目前产量万吨以上的仅3家,依次为江苏华源药业有限公司(靖江葡萄糖厂)、东北制药总厂、石家庄制药集团有限公司。VC是出口创汇的拳头产品,出口量占国内总产量的80%以上,每年为国家创造上亿美元的外汇收入,创汇额居我国医药商品之首,在国际市场上占有十分重要的地位。近年来,我国VC外销市场峰回路转,出口由滞转畅。从1998年下半年开始,我国VC出口量呈稳步递增的良好势头。据有关方面统计数据显示,去年,我国VC出口量继续增长,主要销往美国和欧洲。近年来,VC出口形势转好的主要原因:一是经过近两年调整,初步形成规模,无序竞争受到遏制,获准经营出口VC的企业已减少,保证了出口的顺畅;二是VC生产企业从改革入手,改机制、抓管理、上质量、减内耗,降低成本,增强了市场竞争能力;三是由于国际市场上VC价格大战已进入调整期,价格从1999年开始已出现缓升态势,形势正在向好的方面发展。2002年预计中国维生素C的生产能力仍在70000吨以上,产量达到60000吨。

12、维生素B12 VB12是结构最为复杂的一个维生素品种,生产上采用生物发酵方法制备。主要由美国Glaxo、法国Roussel-Uclaf、Rhone-Poulec、美国Merck S&D、中国华北制药集团和匈牙利Medimpex等公司生产。国际市场VB12的总用量中的约50%为兽用。我国目前生产VB12的主要厂家有威可达制药有限公司、石家庄制药集团,康欣制药有限公司等形成年维生素C纯品生产能力6吨,2002年实际产量在5吨左右。

13、氯化胆碱 整体来讲,氯化胆碱的生产工艺相对简单,上游化工原料供应充足,生产企业数量和能力较多。目前在国内有影响力企业主要有:科明特氯化胆碱(上海)有限公司、阿克苏*诺贝尔三原化学有限公司、济南华菱药业、陕西壮须集团(陕西渭南饲料添加剂厂)、吉林四平中信氯化胆碱有限责任公司、沧州宝利药业公司、天津渤海兽药厂、沧州亚东兽药有限公司、天津兽药二厂等一批生产企业,氯化胆碱的年生产能力超过15万吨,2002年实际产量超过10万吨。

14、生物素(H) 生物素为中国维生素产品生产中最近2年中实现产业化的品种。目前主要的生产企业有:浙江医药股份有限公司新昌制药厂、上海迪赛诺维生素有限公司、浙江圣达药业有限公司、浙江新和成股份有限公司等,年生物素纯品的生产能力超过80吨,2002年预计生物素纯品的生产量达到29吨。中国生物素的生产能力满足全球市场需求仍有富余。

维生素的进出口 从以下的 列表中可以看出,中国的维生素产品出口形式看好,发展迅速。全球的维生素的生产分布来看,中国的维生素生产已成龙配套,已成为世界的维生素生产中心.并以上海、浙江、江苏为主要区域,形成强势生产带。

“中国饲料工业在80年代初期进入快速的发展阶段,到了90年代末期饲料工业体系基本成龙配套,进入稳定成熟的发展时期。20年来形成的五大支撑体系----饲料机械工业、饲料加工工业、饲料原料工业、饲料添加剂工业和饲料服务体系推动着饲料工业的健康发展。

2002年,全国饲料工业产品产量8319万吨,比上年增长6.6%,实现工业总产值1906亿元,比上年增长15.9%。配合饲料6239万吨,比上年增长2.5%,浓缩饲料1764万吨,比上年增长24.3%,添加剂预混合饲料 316万吨,比上年增长5.3%。饲料工业生产的总体水平继续提高。

从饲料品种看:配合饲料中,猪配合饲料总产量1962万吨,蛋禽配合饲料1391万吨,肉禽配合饲料1883万吨,水产配合饲料676万吨,反刍动物精料补充料178万吨,其它配合饲料149万吨。浓缩饲料中,猪浓缩饲料产量982万吨,蛋禽浓缩饲料产量357万吨,肉禽浓缩饲料产量284万吨,反刍动物浓缩饲料产量86万吨,水产浓缩饲料30万吨,其它浓缩饲料产量25万吨。预混合饲料中,猪预混合饲料产量153万吨,蛋禽预混合饲料产量63万吨,肉禽预混合饲料产量47万吨,水产预混合饲料产量18万吨,反刍预混合饲料产量10万吨,其它预混合饲料产量25万吨。

从饲料加工产品结构看:配合饲料比重继续呈现下降趋势,浓缩饲料和添加剂预混合饲料的比重稳步上升,特别是2002年浓缩饲料增幅更快。配合饲料占全部饲料的比重,由2001年的78%下降到2002年的75%;浓缩饲料占全部饲料的比重,由2001年的18.2%上升到2002年的21.2%;2002年添加剂预混料占全部饲料的比重为3.8%,基本与2001年相同。

通过按照畜禽饲料产品结构分析可以看出:饲料产品结构的变化趋势基本符合养殖业产业结构的变化趋势。一是在配合饲料产品中,猪配合饲料占配合料的比重为31 %,比2001年下降5%;蛋禽配合饲料的比重为22.3%,提高0.3%;肉禽配合饲料的比重为30.2%,提高2.2%;水产配合饲料的比重为10.8%,提高0.8%;反刍动物精料补充料的比重为2.9%,提高0.9%;其它配合饲料的比重为2.4%,提高0.4%。二是在浓缩饲料产品中,猪浓缩饲料的比重为56%,比2001年下降6%;蛋禽浓缩饲料的比重为20%,下降1%;肉禽浓缩饲料的比重为16%,提高3%;反刍动物浓缩饲料的比重为4.9%,增长1.9%。三是在预混合饲料产品中,猪预混合饲料的比重为48.3%,比2001年下降2.7%;蛋禽预混合饲料的比重为20.1%,上升3.1%;肉禽预混合饲料的比重为14.7%,提高1.7%;水产预混合饲料的比重为5.7%,提高0.7%;反刍动物预混合饲料的比重为3.3%,提高2.3%。

2002年,全国饲料企业按经济类型统计总数为13163家,比2001年增长19%。其中,国有企业954家,集体企业979家,私营企业7459家,联营企业409家,股份企业2119家,港澳台资企业115家,外商企业239家,其它企业889家。与2001年相比,国有企业、集体企业、联营企业数均呈现明显下降趋势,共减少504家,降幅17.7%。私营、股份制企业数分别增加1826家、574家,其增长率分别为32.47%、37.2%;港台及外商投资企业均有所增加。

企业的发展趋势 以饲料企业为龙头的先进实用技术的推广,正在全国各地悄然兴起。表现比较突出的主要是一些大中型饲料企业,尤其是“一条龙”企业。这些企业具有一定的资金优势、人力资源优势,以及畜牧水产养殖、饲料加工等技术优势,因此在先进实用的技术推广方面很受农民或养殖户的欢迎,企业的产业化经营、集团化经营速度加快。

来自FEED INTERNATIONAL(《国际饲料》杂志)的报道,2002年全球工业化生产的配合饲料总量为6.04亿t。目前,排名前五位的饲料生产国其工业化生产配合饲料约占世界总产量的50%;排名前十位的国家其产量之和超过世界饲料总产量的60%;排名前50位国家的饲料产量则占世界总产量的90%以上。巴西、中国和墨西哥为饲料工业发展最快的三个国家。

2002年世界排名前10位国家配合饲料生产预计(表一)

来自FAO的统计表明,2002年世界肉类总产量达到24505万吨,其中,中国肉类总产量为6785万吨(我国农业部统计为:6586万吨),占世界总产量的27.7%;世界猪肉产量9418万吨,其中,中国的猪肉产量为4460万吨(我国农业统计为:4326万吨),占世界总产量的47.4%;世界鸡肉产量6340万吨,中国的鸡肉产量为947万吨,占世界总量的15%;世界鸡蛋产量5375万吨,其中,中国鸡蛋产量2062万吨,占世界产量的38.4%。从这些数据可以表明,我国的猪肉生产、禽蛋生产、畜产品生产总量位居世界第一,中国的禽肉生产位居世界第二,无容质疑中国已是世界最大的饲料消费国。

二、 中国饲料添加剂工业现状 中国饲料添加剂工业经过20余年的发展,为饲料加工业的发展起到了积极的支撑作用。截止2002年底,已注册登记的添加剂预混料企业3100家,添加剂生产企业1200家。产品中饲用磷酸盐类产量最大,占饲料添加剂总产量的70%左右。饲用赖氨酸、维生素、酶制剂、饲料保藏剂(抗氧、防霉剂)、调味剂、矿物质微量元素等都具一定生产能力和产量。中国市场经济的发展、科技进步、国际交流的增加以及中国加入世贸组织,有力的促进了企业的快速发展和产品创新。中国的部分饲料添加剂产品在国际市场已有较强的竞争力,也一路引发了全球同类产品价格的下滑。如:磷酸氢钙、维生素、赖氨酸、抗氧化剂、微量元素等。中国饲料添加剂工业的迅速发展,极大地推动了中国饲料生产加工业的快速发展,也拉动了饲料产品市场竞争的加剧。在此重点谈以下维生素、氨基酸、酶制剂等产品的发展状况。

(一)、维生素

目前我国各类维生素原料生产企业约120家,饲料级维生素总生产能力约22万t左右,实际生产量约占总生产能力的85%。来自中国饲料工业协会信息中心的统计分析认为:2002年全国维生素产量约19万t,其中氯化胆碱10万t左右;维生素C约6万t;其他维生素产量2万~3万t。由此可见,我国饲料级维生素生产及需求已占世界总量的很大数额,中国每年饲料级维生素市场需求量约12万t,占全球饲料级维生素市场需求量的1/5。我国已成为世界维生素生产与需求的重要市场。国内14种维生素生产基本实现国产化,告别了饲料级维生素长期依赖进口的历史。

1、 维生素A 2002年,中国VA产品的产量约4500t,主要用于饲料行业和医药, 80%以上的产品用于动物饲料。生产厂家有:巴斯夫(沈阳)维生素公司、罗氏泰山(上海)维生素厂、厦门金达威维生素有限公司、浙江新和成股份有限公司。

2、 维生素D3 近几年,我国在维生素D3的生产技术和产业化上有很大的突破。厦门金达威维生素有限公司率先引进国际技术,进行维生素D3的生产。在此后,浙江花园生物高科有限公司嫁接中国科学院研发的维生素D3的高新技术产业化项目,使中国的维生素D3产品在国际市场上的竞争力得到进一步的提高。目前,进行维生素D3生产的企业还有浙江台洲海威化工有限公司、浙江新和成股份有限公司等。2002年维生素D3粉的生产能力达到2600吨,预计D3粉的生产量达到1500吨。

3、 维生素E VE是发展最快的维生素产品之一,自上世纪80年代以来VE一直是世界医药市场上的热销品种。随着人们崇尚天然食品浪潮的掀起,天然VE越来越受到人们的青睐,各生产商均认为必须扩大生产以满足天然VE未来的高增长。2002年VE国内主要生产厂家有:浙江医药股份有限公司新昌制药厂、浙江新和成股份有限公司、罗氏(上海)维生素有限公司、巴斯夫(沈阳)维生素有限公司等,总体VE的生产能力超过4万吨,实际生产量超过25000吨。从目前看,我国VE用在饲料中约占50%~70%、,食品化妆品用量约占10%,其他作为药用,有大量出口。国内合成VE生产随着中间体依赖进口发展到完全配套,技术水平逐渐提高,生产成本逐步降低。我国VE与国外同品种相比较,上世纪80年代初期无论产量,质量,成本上差距都是很大的.而今生产技术水平,产品质量与国外相差不大,VE收率国内各生产厂家均在95%以上。因此,从产量、能力、质量、成本等方面来说,我国与国外已无多少差距。但是从品种上看,国外品种有dl-a-游离VE、d-a-游离VE、dl-a-VE醋酸酯、d-a-VE醋酸酯;VE衍生物有VE烟酸酯、琥珀酸酯、亚油酸酯等,制剂品种有23种之多,其中有胶囊片剂、粉剂、颗粒、微囊乳剂、针剂等。而我国目前只有dl-a-型,衍生物只有VE烟酸酯,制剂仅有片剂、胶丸,50%VE粉(饲料用)等品种,远远不及国外,而且,我国VE在医疗,食品,饲料,化妆品,塑料等各种工业上的应用还有待于进一步开发。

4、维生素K3 国内生产维生素K3企业主要有浙江兄弟实业发展公司、鞍山市兽药厂、滑县化学工业有限公司助剂厂、焦作王封工业集团有限公司、荣成市东方精细化工厂等。目前形成生产能力预计为1500吨,2002年维生素K3生产量800吨。

5、维生素B1 B1又称硫胺(Thiamine)是人体必需营养物质。鉴于人与动物的体内不能合成,天然食物中VB1在加工或烹调过程会大量破坏,必须从体外摄入。VB1在食品和饲料工业中用量也逐年增加。国内目前VB1的生产厂家主要有:湖北华中制药厂、东北制药总厂、中津制药股份有限公司、上海元森制药有限公司等,生产能力超过3600吨,生产量达到2200吨以上。

6、维生素B2 国内的VB2生产厂家主要是湖北广济药厂,生产规模在1000t以上,仅次于罗氏、BASF之后世界第3大生产厂。国内的生产企业还有天津太河制药有限公司、上海迪赛诺维生素有限公司(上海永信)等。2002年国内形成生产能力1800吨,产量预计超过1500吨,有批量出口。

7、烟酸与烟酰胺 烟酸,目前国内进行烟酸生产的企业有:北京第二制药厂、浙江富阳万洲化学有限公司、浙江兄弟实业发展公司、北京第二制药厂、厦门第二制药厂等,形成能力较大,但实际产量较低。主要问题是上游的生产原料受控与国际市场,产品在价格上缺乏竞争力。预计2002年国内的总量为300吨左右。

烟酰胺: 在国内的生产企业中,广州龙沙有限公司是最大的生产企业,生产能力超过3500吨,此外还有天津市兽药二厂、天津河北制药厂三分厂等。2002年形成生产能力超过4000吨,预计产量超过3600吨。国内外市场需求的不断扩大,使国内不少企业动发投资烟酰胺生产的企图。

8、泛酸钙 几年来,泛酸钙的生产得到了快速的发展,生产技术的提高,使生产成本降低。目前最大的生产企业是浙江鑫富生化股份有限公司,之外还有浙江湖州狮王精细化工有限公司、山东龙口市第二制药厂、浙江康裕制药有限公司、湖北仙桃市仙隆化工有限公司、上海第四制药厂徐行药厂等,形成能力达到4000吨,预计2002年的实际产量达到2600吨。

9、维生素B6 维生素B6的主要生产企业有罗氏新亚(上海)维生素公司和湖北咸宁第二制药厂、江苏常熟顺德化有限公司、江苏张家港市宏兴化学制药有限公司、上海辰福化工厂。2002年形成生产能力2500吨,产量2000吨。

10、叶酸 国内从事 叶酸生产的企业有:常熟市华港制药有限公司常熟市医药化工厂、常熟市康瑞化工有限公司、武进市牛塘化工厂、江苏镇江高鹏药业公司、衡水市冀衡药业有限公司等形成年生产能力500吨,实际产量370吨。

11、维生素C 近年来,国内VC生产发展迅速,产量猛增,实际年产量由上世纪80年代的5794t扩大到现在的6万。通过这几年VC市场的激烈竞争,国内的一些小企业纷纷倒闭,目前产量万吨以上的仅3家,依次为江苏华源药业有限公司(靖江葡萄糖厂)、东北制药总厂、石家庄制药集团有限公司。VC是出口创汇的拳头产品,出口量占国内总产量的80%以上,每年为国家创造上亿美元的外汇收入,创汇额居我国医药商品之首,在国际市场上占有十分重要的地位。近年来,我国VC外销市场峰回路转,出口由滞转畅。从1998年下半年开始,我国VC出口量呈稳步递增的良好势头。据有关方面统计数据显示,去年,我国VC出口量继续增长,主要销往美国和欧洲。近年来,VC出口形势转好的主要原因:一是经过近两年调整,初步形成规模,无序竞争受到遏制,获准经营出口VC的企业已减少,保证了出口的顺畅;二是VC生产企业从改革入手,改机制、抓管理、上质量、减内耗,降低成本,增强了市场竞争能力;三是由于国际市场上VC价格大战已进入调整期,价格从1999年开始已出现缓升态势,形势正在向好的方面发展。2002年预计中国维生素C的生产能力仍在70000吨以上,产量达到60000吨。

12、维生素B12 VB12是结构最为复杂的一个维生素品种,生产上采用生物发酵方法制备。主要由美国Glaxo、法国Roussel-Uclaf、Rhone-Poulec、美国Merck S&D、中国华北制药集团和匈牙利Medimpex等公司生产。国际市场VB12的总用量中的约50%为兽用。我国目前生产VB12的主要厂家有威可达制药有限公司、石家庄制药集团,康欣制药有限公司等形成年维生素C纯品生产能力6吨,2002年实际产量在5吨左右。

13、氯化胆碱 整体来讲,氯化胆碱的生产工艺相对简单,上游化工原料供应充足,生产企业数量和能力较多。目前在国内有影响力企业主要有:科明特氯化胆碱(上海)有限公司、阿克苏*诺贝尔三原化学有限公司、济南华菱药业、陕西壮须集团(陕西渭南饲料添加剂厂)、吉林四平中信氯化胆碱有限责任公司、沧州宝利药业公司、天津渤海兽药厂、沧州亚东兽药有限公司、天津兽药二厂等一批生产企业,氯化胆碱的年生产能力超过15万吨,2002年实际产量超过10万吨。

14、生物素(H) 生物素为中国维生素产品生产中最近2年中实现产业化的品种。目前主要的生产企业有:浙江医药股份有限公司新昌制药厂、上海迪赛诺维生素有限公司、浙江圣达药业有限公司、浙江新和成股份有限公司等,年生物素纯品的生产能力超过80吨,2002年预计生物素纯品的生产量达到29吨。中国生物素的生产能力满足全球市场需求仍有富余。

维生素的进出口 从以下的 列表中可以看出,中国的维生素产品出口形式看好,发展迅速。全球的维生素的生产分布来看,中国的维生素生产已成龙配套,已成为世界的维生素生产中心.并以上海、浙江、江苏为主要区域,形成强势生产带。

中国维生素进出口 单位:吨(表二)

(二)氨基酸

1、赖氨酸 中国赖氨酸产业起步于20世纪90年代初,由当初的几千吨产量发展到2002年的53331t。主要的生产厂家有长春大成生化工程有限公司、四川川化味之素有限公司、福建泉州大泉赖氨酸有限公司、安徽丰源生化公司、牡丹江绿津生物公司等企业。由于新的赖氨酸企业进入市场。氨酸生产能力已经达到了11万吨/年。国内的生产能力已经能基本满足国内市场的需求。如果下半年大成第三期工程能如期投产,届时,国内赖氨酸生产能力将扩大15万吨/年,单是吉林大成生化公司一家的生产能力就能支撑中国赖氨酸需求的半壁江山。生产能力的扩大必将提高我国赖氨酸的产量。

2、蛋氨酸 我国九十年代初从法国罗纳-普朗克公司引进技术,采用斯卑希姆公司的设计和关键设备,由中国化学工程总公司承建,投资6.5亿多人民币,在天津化工厂建设1万吨/年规模的DL-蛋氨酸装置,于1992年8月建成。但是由于种种原因,装置设计能力一直不能正常发挥。1997年罗纳-普朗克公司再次与天津化工厂合作,成立了合资企业“渤海(天津)罗纳-普朗克蛋氨酸有限公司”,经对装置进行检修,从1998年1月开工至今产量达到该装置建成以来的最高水平,1999年产量达到3000吨,2000年达到3311吨,2001年1800吨,2002年停止生产。这是我国唯一生产饲料用蛋氨酸的装置,即使这套装置达到设计能力,仍然不能满足国内饲料工业需要。

中国蛋氨酸进口量(表三)

由表三可见,中国短期内依靠进口蛋氨酸的局面仍然不会改变。近期我国再建一套5万吨/年规模的蛋氨酸生产装置是完全必要的。

3、苏氨酸 苏氨酸被称为第四限制性氨基酸,国外生产苏氨酸的主要企业有日本味之素、协和发酵、田边制药等公司,美国有ADM公司、德国有Deguss公司等。我国目前苏氨酸的生产能力、产量均不大,主要用于医药工业,饲料用产品几乎全部靠进口。近3年来,饲料级苏氨酸的推广应用有了很大的发展,进口数量每年趋于上升的势头。、

(三)、酶制剂

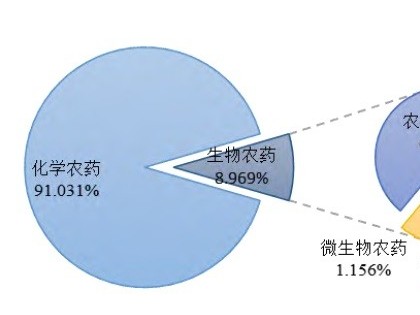

2002年,农业部又新批准了9家企业从事饲料用酶制剂产品的生产,使国内从事饲料用酶制剂生产的企业增至80多家,、其中一些企业如广东溢多利生物科技股份有限公司饲用酶制剂的研发、生产和应用水平已达较高的水平。2002年全国饲料用复合酶制剂总产量约为8800吨,比2001年增长了17%。不同用途的饲料用酶制剂产量及所占比例见表四

2002年不同用途的饲料用酶制剂的产量及所占比例(表四)

目前,饲料用消化性酶种主要有蛋白酶(酸性蛋白酶和中性蛋白酶)、α-淀粉酶和糖化酶;非消化性酶种主要有非淀粉多糖酶和植酸酶。其中非淀粉多糖酶主要包括阿拉伯木聚糖酶、β—葡聚糖酶、纤维素酶、甘露聚糖酶和果胶酶等。 经过多年的市场引导和技术推广活动,饲料级酶制剂在畜牧生产中广泛应用,饲料级酶制剂的应用已从幼龄动物发展到包括乳猪、仔猪、中大猪、肉鸡、蛋鸡、肉鸭、蛋鸭、鹅和反刍动物肉牛、奶牛、山羊、绵羊以及几乎所有的水产动物,包括四大家鱼和对虾、甲鱼、鳗鱼等特种水产动物,此外,一些动物园里的动物饲料和一些宠物饲料中也开始使用饲料级酶制剂。 目前饲料用酶制剂的使用中,肉禽和乳仔猪饲料中应用最多,反刍和水产动物应用较少;就日粮针对性而言,玉米豆粕型日粮用酶占绝大多数,其次是小麦型酶制剂,2002年杂粕型酶制剂开始在市场上推广应用。就应用的饲料类型来说,基本上都应用于全价配合饲料中,浓缩料和预混料中极少使用。近年来,我国畜牧业和饲料工业发展十分迅速,饲料资源紧缺的矛盾日益突出。长期以来,我国主要以豆粕作为蛋白饲料原料,造成豆粕供应日趋紧张,价格不定期上涨波动。越来越多的厂家开始使用棉粕、菜粕杂粕来替代豆粕以降低成本。但由于杂粕含有较高的纤维素等非淀粉多糖,高杂粕日粮饲用效果不如人意。国内外一些饲料酶制剂生产厂家根据这一情况相继推出了杂粕型日粮专用酶制剂产品。

(四) 饲料级矿物质微量元素 我国矿物质资源比较丰富,配合饲料所需的微量元素几乎都可生产。与其他类的添加剂相比,矿物质微量元素的生产工艺比较简单,尽管国内的需求在不断增加,但生产能力完全可以满足需要,而且生产水平还在不断提高,有些产品的结晶水已由7水减到1水,如氧化锌、硫酸铜等。再有氨基酸微量元素螯合盐的生产也在不断增加。

(五)饲料级微生物添加剂

微生物添加剂过去多称为益生素(Probioties),又叫微生态制剂EM(Effective Microorganisms),主要是通过添加有益活菌,直接补充体内有益菌。应用最多的是乳酸杆菌、双歧杆菌、芽孢杆菌、放线菌、光合细菌、酵母菌等多种有益微生物及其代谢物构成的一种活菌制剂,可以直接饲喂动物,它能够在数量或种类上补充动物肠道内减少或缺乏的正常微生物、调整或维持肠道内微生态平衡,增强机体的免疫能力和机体的抗应激能力,减少动物疾病,提高生产性能,具有抗病、治病、促进生长多种功能。我国微生态制剂的研究始于70年代, 农业部批准使用的饲用微生物添加剂:共计12种。干酪乳杆菌、植酸乳杆菌、糞链杆菌、屎链球菌、乳酸片球菌、枯草芽孢杆菌、纳豆芽孢杆菌、嗜酸乳杆菌、乳链球菌、啤酒酵母菌、产朊假约酵母、沼泽红假单孢菌。目前以芽孢杆菌、乳酸杆菌研制为主,产品多为单一菌剂。

我国生产饲料级微生物添加剂的企业、单位有400多家,如北京百林康源和北京好友巡天公司,北京东方联鸣和巴氏公司,山东宝来利来和六和农牧科技园,广东农科院畜牧所和广州希普公司,福建博大和上海创博公司,新疆天康集团和湖北安琪公司,四川平大和成都明智公司,沈阳升泰和、河北金龙公司等等,都有一定生产规模。

(六)其他饲料添加剂

1、 抗氧化剂 在饲料中添加抗氧剂即可防止饲料氧化变质。 我国已批准使用的抗氧化剂是乙氧喹及二丁基羟基甲苯(BHT)两个品种。主要使用的是乙氧喹,它不仅用于配合饲料,还较大量地用于鱼粉。我国乙氧喹主要用作饲料抗氧化剂,少量用作水果保鲜及其它,BHT则主要用作食品抗氧化剂,饲料中用量不大。乙氧喹生产企业有∶上海市长征第二化工厂,上海福达精细化工有限公司,广州天科科技有限公司,江苏中丹化工集团。BHT生产企业∶上海向阳化工厂,辽宁滨河化工厂,上海益民食品四厂。

1991年以来,我国共批准进口抗氧剂饲料添加剂10余种,主要是乙氧喹及BHT和其他成分,如BHA,PG等的复配物。近年来,由于饲料的卫生受到关注,因此抗氧剂的使用增加比较快。

2、防腐剂。饲料在高湿高温条件下,容易因微生物的繁殖而产生腐败霉变。因此,在雨季和夏季生产和贮存配合饲料都需加入防腐、防霉剂。我国已正式批准使用的防腐剂5类13个品种,即丙酸类包括丙酸、丙酸钠和丙酸钙;甲酸类包括甲酸、甲酸钠和甲酸钙;柠檬酸类包括柠檬酸钠;乳酸类包括乳酸、乳酸钙和乳酸亚铁;富马酸。目前配合饲料主要使用丙酸类,青贮饲料则主要使用的是甲酸类。近几年来,双乙酸钠作为防腐剂有所发展。防腐剂产品生产的主要厂家有:上海市浦东区三维饲料添加剂厂,上海科昌精细化学品公司,山东周平康复福利有机化工厂,青州市利龙饲料有限公司,昌邑市友详动物保健品厂,河南新乡石油化工厂等。

3、电解质平衡剂。酸味剂电解质平衡剂是近年发展起来的一类饲料添加剂,其作用是保持动物体内的电解质平衡,促进动物健康生长。此外,电解质平衡剂还具有一定的防腐、保鲜效果。目前饲料生产中使用的主要有柠檬酸、延胡索酸、乳酸等有机酸,以及磷酸等无机酸和复合酸。目前国内市场销售的进口复合酸味剂有:美国安肥1000,美国健宝、西班牙肥得乐,国内生产的酸味剂有珠海溢多利公司的“溢酸肥”、浙江东立事业公司的“溢香酸”、顺德市惠牧生物技术有限公司的“得酸肥”等产品。我国是世界上最大的柠檬酸生产国,年出口柠檬酸20万吨以上,生产能力完全可以满足饲料工业的需要。我国乳酸的生产近年来也取得了较大的进步,现有生产单位10余家,最大装置生产能力已达到5000t/年,并且可以生产L-型乳酸。其他无机酸的生产也完全可以满足需要。此外,碳酸氢钠、氢氧化钠和氢氧化铵也可作为电解质平衡剂,调节动物体内的PH值。我国这些产品的生产能力很大,可满足配合饲料工业需要。

4、色素 随着饲料工业的发展,各种饲料添加剂和加工助剂越来越多地被应用于配合饲料生产中,色素是其中的一种。在饲料中添加着色剂的目的是为了增加畜、禽及水产养殖动物产品的色泽,如牛奶的黄油色,禽蛋的卵黄与外皮增色,禽的羽毛增色等,从而提高产品价值。此外,还可通过着色剂改变饲料的颜色,刺激畜、禽的食欲。目前我国批准使用的色素有β-胡萝卜素、柠檬黄、辣椒红和班螯黄,主要用于颗粒饲料生产中,特别是宠物饲料,其中用量较大的品种是柠檬黄。由于β-胡萝卜素、辣椒红等价格较高,难以在饲料生产中大量使用,特别是β-胡萝卜素。

尽管色素在饲料中的推广应用已有很长的一段时间,仍有很多业内人士认为:色素的添加更多的是取悦与人,满足人的感官欲望。对动物本身的生理促进作用有多大,有待研究和探讨。

5、调味剂 随着饲料工业的发展,在注重饲料营养的同时,也越来越重视提高饲料的色、香、味等感观质量。调味剂对动物的饲养具有明显而积极的生物学作用,它可以改善饲料的诱食性、适口性,提高饲料的转化率。调味剂在我国的发展仅有10余年的历史,但发展速度很快,最盛时生产厂家多达100余家,年产量超过20000t,曾经把约90%的进口产品挤出了国内市场。经过几年颠峰期的发展、调整,现在大约80%以上的调味剂产量集中在十几家颇具规模、有一定知名度的厂家。绝大部分是猪用调味剂,约占总产量的70%~80%。

目前调味剂开发中存在的问题:一是基础研究薄弱。二是认识不正确。①用人的嗅觉喜好代替动物,使饲料调味剂成为名符其实的取悦于人的“香味剂”,而不是改善饲料适口性的调味剂;②调味剂生产厂家为迎合购买者嗅香的心理,只在香气上下功夫。③不能正确使用调味剂。从生理学上看大多数动物(家禽除外)嗅觉比人灵敏,如果一种饲料人嗅起来感到“好香”,那么动物就很难承受这么浓的香气,会造成动物嗅觉疲劳,引起反感,从而影响到调味剂的使用效果。

(七) 新型饲料添加剂

抗生素作为一种饲料添加剂能显著提高畜禽的饲料利用率、日增重及经济效益。同时,随着抗生素产业的迅猛发展,滥用抗生素给人类带来了越来越大的副作用,主要表现在:(1)抗生素的使用在抑制病原微生物的同时也抑杀了动物机体内生理性微生物,扰乱了微生物生态系中种群或群落间相互的格局,破坏了微生态平衡,引起内源性感染或二重感染;(2)抗生素的大量使用,使病原微生物产生抗药性;(3)抗生素可引发动物发病甚至死亡;(4)抗生素在畜产品中有残留,人食入后对身体有害。不但影响饮食安全,也影响畜禽产品的出口。因此,许多国家纷纷立法,越来越多的抗生素品种被禁止作为饲料添加剂使用,如欧盟已全面禁止抗生素的使用,欧盟农业部长会议决定,目前欧盟还允许添加在饲料中的四种抗生素:莫能霉素-钠(Monensin-Natrium)、盐霉素-钠(Salino-mycin- Natrium)、卑霉素(Avil-amycin)和黄霉素(Flavophospholipol)只能使用到2005 年年底。。

人类食品安全问题日益得到各国的重视,政策的调整引发产业研究方向的变革与创新。世界各国学者开展了能克服抗生素上述弊端、无毒副作用、无残留的绿色饲料添加剂――新型饲料添加剂的研究。如:低聚糖、小肽、核苷酸和卵黄抗体等新型发酵饲料,另外还有味精行业综合利用饲料酵母和菌体蛋白粉,以及啤酒酵母等等。应用范围涉及猪、鸡、牛、羊和水产等多个领域,因其在促进动物生产性能和提高动物健康水平方面有明显的效果,受到养殖业的普遍关注,具有良好的市场前景。

低聚糖在饲料中的应用。与调节微生态平衡有关的另一种饲料添加剂是低聚糖,低聚糖又称寡糖(Oligosaccharide)。与益生素相对应,低聚糖等产品称为促生素(Prebiotics),它是为消化道已有的有益细菌直接提供可发酵底物,作为益菌――双歧杆菌增殖因子(bifidus factor),促进双歧杆菌大量增加,以调节消化道的微生态平衡。低聚糖,主要指异麦芽低聚糖、大豆低聚糖、低聚果糖、低聚甘露糖、低聚半乳糖和低聚木糖等,有整肠和提高免疫等保健作用,又有低热、稳定、安全无毒等良好理化性质。

“九五”期间,我国功能性低聚糖已形成一定规模,上市的商品有低聚异麦芽糖、低聚果糖、低聚半乳糖、大豆低聚糖、水苏糖等。2000年全国功能性低聚糖总产量约2万吨,其中主要品种是低聚异麦芽糖。目前有一定生产规模低聚异麦芽糖的有山东省的禹城、浜州、沂水、定陶,河南孟州,浙江杭州,新疆乌鲁木齐等。低聚果糖的生产企业有云南昆明,江苏张家港,广东江门等低聚木糖和水苏糖也将试产。目前低聚糖主要用于食品添加剂。作饲料添加剂使用,尚处于初期阶段。

我国在“八五”、“九五”期间,通过多项国家基金、国家攻关、863等课题的支持,特别是“九五”攻关计划的实施,糖生物工程技术已显示良好的发展势头。(1)建立了系统的寡糖的HPLC、MS、CE、TLC及柱层析分离分析方法,完成了一些寡糖,如葡萄甘露寡糖、壳寡糖等的结构与功能的研究,开发了一些已知功能的寡糖物质及寡糖的衍生物;(2)对新型寡糖产生的关键酶已经有了不少的研究成果,包括几丁质酶、甘露聚糖酶、肝素酶、海藻多糖酶、唾液酸酶等,进行了从基因结构、纯化、特性到寡糖生成的研究;(3)获得了异麦芽寡糖、木寡糖、甘露寡糖、几丁寡糖、褐藻寡糖等多种具有重要生理功能的寡糖产物的生产技术,对几丁寡糖、褐藻寡糖、甘露寡糖、肝素寡糖等进行了抗肿瘤、抗病毒、促植物生根、诱导植物抗病、动物肠功能保健、抑菌等功效评价;(4)已开发了寡糖保健食品(甘露源、甘露液)、寡糖农药(中科1号、中科3号及中科6号)等新产品,取得了卫生部、农业部等颁发的相关证书,获得了良好的应用效果;(5)建立了果寡糖、甘露寡糖、异麦芽寡糖、木寡糖、甘露寡糖、几丁寡糖等产品开发的中试及产业化基地,具备了百吨到千吨的生产能力,形成了产业基础;(6)形成了相当的研究群体,具备了人才队伍。一些科研单位与企业合作,确立研究开发的合作关系,为寡糖产业的发展奠定了良好的基础。 三、 中国饲料添加剂工业的发展前景

1、 中国饲料产品的市场需求

肉、蛋、奶及水产品的增长决定着饲料需求。在1979年以前,中国居民人均肉类占有量在10kg以下;1979年人均占有量首次超过10kg,到1987年超过20kg,增长10kg用了8年时间;到1993年人均占有量达30kg以上,增长10kg用了6年时间;到1997年占有达40kg以上,增长10kg,仅用了4年时间。1998年人均占有44.6kg的水平,已完全达到目前城镇居民最高收入户的肉类消费量。目前,全国人均占有肉类已接近50kg;全国农村平均每户饲养畜禽及其产品量也大幅度增加。可见,当前的肉类生产量已相对过剩,超过了居民的消费需求。

禽蛋发展情况与肉类相似,而增长幅度更是高于肉类。在80年代,禽蛋的平均增长率为12.5%,90年代达到13.3%;只是由于人均占有量相对较低,禽蛋价格才没有像肉类那样大幅度下降,但也呈饱和状态。80年代,禽蛋人均占有量平均只有4.6kg,90年代却达到12.3kg,目前已超过17kg,完全能满足目前居民的消费水平。

水产品生产也呈加速趋势。在80年代,水产品生产的年均增长率为10.4%,到90年代为12.4%。水产品生产增长,更多的得益于水产养殖的增加与生产力水平的提高。在80年代,水产养殖面积由298.53万公顷增至423.53万公顷,年均增长4%;单产水平由每公顷450kg提高到1350kg,年均率达13%;90年代养殖面积进一步由426.67万公顷增至610万公顷,年均增长率达4.6%;单产水平由每公顷1425kg,提高到2760kg,年均增长率为9.9%。

由此来看,今后相当长一段时期内畜牧业发展的主要任务是由主要注重产量增长,向优质高效、改进质量为主、兼顾数量增长的方向发展。基于以上因素,同时考虑到中国2001-2005年的经济将处于调整时期,预计居民对畜产品消费需求的增长速度相对较低,5年以后,随着经济调整基本到位,将迎来国民经济增长又一个黄金时期,居民对产品消费需求增长速度较之21世纪前5年将有所加快。2015年后,随着人均畜产品消费接近临界点,需求增长将有所减缓。

基于以上对肉、蛋、奶及水产品发展前景的判断,对2005年及2015年饲料工业生产及饼粕类需求预测如表五、表六:

2005年饲料产品社会需求量 单位:万吨(表五)

2015年饲料产品社会需求量 单位:万吨(表六)

2、 中国饲料添加剂工业的发展前景

从未来的发展需求可以看出,中国饲料添加剂的市场前景广阔,未来的发展中中国将是世界最大的饲料添加剂的消费市场。

1、 饲料添加剂的研究必须与国家资源、环保、安全,与促进畜牧业及水产养殖业的可持续发展相结合。

2、 为了人类安全及食品安全的需要,将是饲料及饲料添加剂的生产与管理更加规范和严格,对饲料产品的卫生要求更为严格和规范,HACCP管理将会在行业管理中加速推行。

3、 安全饲料添加剂、绿色饲料添加剂将成为行业发展的热点和重点。

(二)氨基酸

1、赖氨酸 中国赖氨酸产业起步于20世纪90年代初,由当初的几千吨产量发展到2002年的53331t。主要的生产厂家有长春大成生化工程有限公司、四川川化味之素有限公司、福建泉州大泉赖氨酸有限公司、安徽丰源生化公司、牡丹江绿津生物公司等企业。由于新的赖氨酸企业进入市场。氨酸生产能力已经达到了11万吨/年。国内的生产能力已经能基本满足国内市场的需求。如果下半年大成第三期工程能如期投产,届时,国内赖氨酸生产能力将扩大15万吨/年,单是吉林大成生化公司一家的生产能力就能支撑中国赖氨酸需求的半壁江山。生产能力的扩大必将提高我国赖氨酸的产量。

2、蛋氨酸 我国九十年代初从法国罗纳-普朗克公司引进技术,采用斯卑希姆公司的设计和关键设备,由中国化学工程总公司承建,投资6.5亿多人民币,在天津化工厂建设1万吨/年规模的DL-蛋氨酸装置,于1992年8月建成。但是由于种种原因,装置设计能力一直不能正常发挥。1997年罗纳-普朗克公司再次与天津化工厂合作,成立了合资企业“渤海(天津)罗纳-普朗克蛋氨酸有限公司”,经对装置进行检修,从1998年1月开工至今产量达到该装置建成以来的最高水平,1999年产量达到3000吨,2000年达到3311吨,2001年1800吨,2002年停止生产。这是我国唯一生产饲料用蛋氨酸的装置,即使这套装置达到设计能力,仍然不能满足国内饲料工业需要。

中国蛋氨酸进口量(表三)

由表三可见,中国短期内依靠进口蛋氨酸的局面仍然不会改变。近期我国再建一套5万吨/年规模的蛋氨酸生产装置是完全必要的。

3、苏氨酸 苏氨酸被称为第四限制性氨基酸,国外生产苏氨酸的主要企业有日本味之素、协和发酵、田边制药等公司,美国有ADM公司、德国有Deguss公司等。我国目前苏氨酸的生产能力、产量均不大,主要用于医药工业,饲料用产品几乎全部靠进口。近3年来,饲料级苏氨酸的推广应用有了很大的发展,进口数量每年趋于上升的势头。、

(三)、酶制剂

2002年,农业部又新批准了9家企业从事饲料用酶制剂产品的生产,使国内从事饲料用酶制剂生产的企业增至80多家,、其中一些企业如广东溢多利生物科技股份有限公司饲用酶制剂的研发、生产和应用水平已达较高的水平。2002年全国饲料用复合酶制剂总产量约为8800吨,比2001年增长了17%。不同用途的饲料用酶制剂产量及所占比例见表四

2002年不同用途的饲料用酶制剂的产量及所占比例(表四)

目前,饲料用消化性酶种主要有蛋白酶(酸性蛋白酶和中性蛋白酶)、α-淀粉酶和糖化酶;非消化性酶种主要有非淀粉多糖酶和植酸酶。其中非淀粉多糖酶主要包括阿拉伯木聚糖酶、β—葡聚糖酶、纤维素酶、甘露聚糖酶和果胶酶等。 经过多年的市场引导和技术推广活动,饲料级酶制剂在畜牧生产中广泛应用,饲料级酶制剂的应用已从幼龄动物发展到包括乳猪、仔猪、中大猪、肉鸡、蛋鸡、肉鸭、蛋鸭、鹅和反刍动物肉牛、奶牛、山羊、绵羊以及几乎所有的水产动物,包括四大家鱼和对虾、甲鱼、鳗鱼等特种水产动物,此外,一些动物园里的动物饲料和一些宠物饲料中也开始使用饲料级酶制剂。 目前饲料用酶制剂的使用中,肉禽和乳仔猪饲料中应用最多,反刍和水产动物应用较少;就日粮针对性而言,玉米豆粕型日粮用酶占绝大多数,其次是小麦型酶制剂,2002年杂粕型酶制剂开始在市场上推广应用。就应用的饲料类型来说,基本上都应用于全价配合饲料中,浓缩料和预混料中极少使用。近年来,我国畜牧业和饲料工业发展十分迅速,饲料资源紧缺的矛盾日益突出。长期以来,我国主要以豆粕作为蛋白饲料原料,造成豆粕供应日趋紧张,价格不定期上涨波动。越来越多的厂家开始使用棉粕、菜粕杂粕来替代豆粕以降低成本。但由于杂粕含有较高的纤维素等非淀粉多糖,高杂粕日粮饲用效果不如人意。国内外一些饲料酶制剂生产厂家根据这一情况相继推出了杂粕型日粮专用酶制剂产品。

(四) 饲料级矿物质微量元素 我国矿物质资源比较丰富,配合饲料所需的微量元素几乎都可生产。与其他类的添加剂相比,矿物质微量元素的生产工艺比较简单,尽管国内的需求在不断增加,但生产能力完全可以满足需要,而且生产水平还在不断提高,有些产品的结晶水已由7水减到1水,如氧化锌、硫酸铜等。再有氨基酸微量元素螯合盐的生产也在不断增加。

(五)饲料级微生物添加剂

微生物添加剂过去多称为益生素(Probioties),又叫微生态制剂EM(Effective Microorganisms),主要是通过添加有益活菌,直接补充体内有益菌。应用最多的是乳酸杆菌、双歧杆菌、芽孢杆菌、放线菌、光合细菌、酵母菌等多种有益微生物及其代谢物构成的一种活菌制剂,可以直接饲喂动物,它能够在数量或种类上补充动物肠道内减少或缺乏的正常微生物、调整或维持肠道内微生态平衡,增强机体的免疫能力和机体的抗应激能力,减少动物疾病,提高生产性能,具有抗病、治病、促进生长多种功能。我国微生态制剂的研究始于70年代, 农业部批准使用的饲用微生物添加剂:共计12种。干酪乳杆菌、植酸乳杆菌、糞链杆菌、屎链球菌、乳酸片球菌、枯草芽孢杆菌、纳豆芽孢杆菌、嗜酸乳杆菌、乳链球菌、啤酒酵母菌、产朊假约酵母、沼泽红假单孢菌。目前以芽孢杆菌、乳酸杆菌研制为主,产品多为单一菌剂。

我国生产饲料级微生物添加剂的企业、单位有400多家,如北京百林康源和北京好友巡天公司,北京东方联鸣和巴氏公司,山东宝来利来和六和农牧科技园,广东农科院畜牧所和广州希普公司,福建博大和上海创博公司,新疆天康集团和湖北安琪公司,四川平大和成都明智公司,沈阳升泰和、河北金龙公司等等,都有一定生产规模。

(六)其他饲料添加剂

1、 抗氧化剂 在饲料中添加抗氧剂即可防止饲料氧化变质。 我国已批准使用的抗氧化剂是乙氧喹及二丁基羟基甲苯(BHT)两个品种。主要使用的是乙氧喹,它不仅用于配合饲料,还较大量地用于鱼粉。我国乙氧喹主要用作饲料抗氧化剂,少量用作水果保鲜及其它,BHT则主要用作食品抗氧化剂,饲料中用量不大。乙氧喹生产企业有∶上海市长征第二化工厂,上海福达精细化工有限公司,广州天科科技有限公司,江苏中丹化工集团。BHT生产企业∶上海向阳化工厂,辽宁滨河化工厂,上海益民食品四厂。

1991年以来,我国共批准进口抗氧剂饲料添加剂10余种,主要是乙氧喹及BHT和其他成分,如BHA,PG等的复配物。近年来,由于饲料的卫生受到关注,因此抗氧剂的使用增加比较快。

2、防腐剂。饲料在高湿高温条件下,容易因微生物的繁殖而产生腐败霉变。因此,在雨季和夏季生产和贮存配合饲料都需加入防腐、防霉剂。我国已正式批准使用的防腐剂5类13个品种,即丙酸类包括丙酸、丙酸钠和丙酸钙;甲酸类包括甲酸、甲酸钠和甲酸钙;柠檬酸类包括柠檬酸钠;乳酸类包括乳酸、乳酸钙和乳酸亚铁;富马酸。目前配合饲料主要使用丙酸类,青贮饲料则主要使用的是甲酸类。近几年来,双乙酸钠作为防腐剂有所发展。防腐剂产品生产的主要厂家有:上海市浦东区三维饲料添加剂厂,上海科昌精细化学品公司,山东周平康复福利有机化工厂,青州市利龙饲料有限公司,昌邑市友详动物保健品厂,河南新乡石油化工厂等。

3、电解质平衡剂。酸味剂电解质平衡剂是近年发展起来的一类饲料添加剂,其作用是保持动物体内的电解质平衡,促进动物健康生长。此外,电解质平衡剂还具有一定的防腐、保鲜效果。目前饲料生产中使用的主要有柠檬酸、延胡索酸、乳酸等有机酸,以及磷酸等无机酸和复合酸。目前国内市场销售的进口复合酸味剂有:美国安肥1000,美国健宝、西班牙肥得乐,国内生产的酸味剂有珠海溢多利公司的“溢酸肥”、浙江东立事业公司的“溢香酸”、顺德市惠牧生物技术有限公司的“得酸肥”等产品。我国是世界上最大的柠檬酸生产国,年出口柠檬酸20万吨以上,生产能力完全可以满足饲料工业的需要。我国乳酸的生产近年来也取得了较大的进步,现有生产单位10余家,最大装置生产能力已达到5000t/年,并且可以生产L-型乳酸。其他无机酸的生产也完全可以满足需要。此外,碳酸氢钠、氢氧化钠和氢氧化铵也可作为电解质平衡剂,调节动物体内的PH值。我国这些产品的生产能力很大,可满足配合饲料工业需要。

4、色素 随着饲料工业的发展,各种饲料添加剂和加工助剂越来越多地被应用于配合饲料生产中,色素是其中的一种。在饲料中添加着色剂的目的是为了增加畜、禽及水产养殖动物产品的色泽,如牛奶的黄油色,禽蛋的卵黄与外皮增色,禽的羽毛增色等,从而提高产品价值。此外,还可通过着色剂改变饲料的颜色,刺激畜、禽的食欲。目前我国批准使用的色素有β-胡萝卜素、柠檬黄、辣椒红和班螯黄,主要用于颗粒饲料生产中,特别是宠物饲料,其中用量较大的品种是柠檬黄。由于β-胡萝卜素、辣椒红等价格较高,难以在饲料生产中大量使用,特别是β-胡萝卜素。

尽管色素在饲料中的推广应用已有很长的一段时间,仍有很多业内人士认为:色素的添加更多的是取悦与人,满足人的感官欲望。对动物本身的生理促进作用有多大,有待研究和探讨。

5、调味剂 随着饲料工业的发展,在注重饲料营养的同时,也越来越重视提高饲料的色、香、味等感观质量。调味剂对动物的饲养具有明显而积极的生物学作用,它可以改善饲料的诱食性、适口性,提高饲料的转化率。调味剂在我国的发展仅有10余年的历史,但发展速度很快,最盛时生产厂家多达100余家,年产量超过20000t,曾经把约90%的进口产品挤出了国内市场。经过几年颠峰期的发展、调整,现在大约80%以上的调味剂产量集中在十几家颇具规模、有一定知名度的厂家。绝大部分是猪用调味剂,约占总产量的70%~80%。

目前调味剂开发中存在的问题:一是基础研究薄弱。二是认识不正确。①用人的嗅觉喜好代替动物,使饲料调味剂成为名符其实的取悦于人的“香味剂”,而不是改善饲料适口性的调味剂;②调味剂生产厂家为迎合购买者嗅香的心理,只在香气上下功夫。③不能正确使用调味剂。从生理学上看大多数动物(家禽除外)嗅觉比人灵敏,如果一种饲料人嗅起来感到“好香”,那么动物就很难承受这么浓的香气,会造成动物嗅觉疲劳,引起反感,从而影响到调味剂的使用效果。

(七) 新型饲料添加剂

抗生素作为一种饲料添加剂能显著提高畜禽的饲料利用率、日增重及经济效益。同时,随着抗生素产业的迅猛发展,滥用抗生素给人类带来了越来越大的副作用,主要表现在:(1)抗生素的使用在抑制病原微生物的同时也抑杀了动物机体内生理性微生物,扰乱了微生物生态系中种群或群落间相互的格局,破坏了微生态平衡,引起内源性感染或二重感染;(2)抗生素的大量使用,使病原微生物产生抗药性;(3)抗生素可引发动物发病甚至死亡;(4)抗生素在畜产品中有残留,人食入后对身体有害。不但影响饮食安全,也影响畜禽产品的出口。因此,许多国家纷纷立法,越来越多的抗生素品种被禁止作为饲料添加剂使用,如欧盟已全面禁止抗生素的使用,欧盟农业部长会议决定,目前欧盟还允许添加在饲料中的四种抗生素:莫能霉素-钠(Monensin-Natrium)、盐霉素-钠(Salino-mycin- Natrium)、卑霉素(Avil-amycin)和黄霉素(Flavophospholipol)只能使用到2005 年年底。。

人类食品安全问题日益得到各国的重视,政策的调整引发产业研究方向的变革与创新。世界各国学者开展了能克服抗生素上述弊端、无毒副作用、无残留的绿色饲料添加剂――新型饲料添加剂的研究。如:低聚糖、小肽、核苷酸和卵黄抗体等新型发酵饲料,另外还有味精行业综合利用饲料酵母和菌体蛋白粉,以及啤酒酵母等等。应用范围涉及猪、鸡、牛、羊和水产等多个领域,因其在促进动物生产性能和提高动物健康水平方面有明显的效果,受到养殖业的普遍关注,具有良好的市场前景。

低聚糖在饲料中的应用。与调节微生态平衡有关的另一种饲料添加剂是低聚糖,低聚糖又称寡糖(Oligosaccharide)。与益生素相对应,低聚糖等产品称为促生素(Prebiotics),它是为消化道已有的有益细菌直接提供可发酵底物,作为益菌――双歧杆菌增殖因子(bifidus factor),促进双歧杆菌大量增加,以调节消化道的微生态平衡。低聚糖,主要指异麦芽低聚糖、大豆低聚糖、低聚果糖、低聚甘露糖、低聚半乳糖和低聚木糖等,有整肠和提高免疫等保健作用,又有低热、稳定、安全无毒等良好理化性质。

“九五”期间,我国功能性低聚糖已形成一定规模,上市的商品有低聚异麦芽糖、低聚果糖、低聚半乳糖、大豆低聚糖、水苏糖等。2000年全国功能性低聚糖总产量约2万吨,其中主要品种是低聚异麦芽糖。目前有一定生产规模低聚异麦芽糖的有山东省的禹城、浜州、沂水、定陶,河南孟州,浙江杭州,新疆乌鲁木齐等。低聚果糖的生产企业有云南昆明,江苏张家港,广东江门等低聚木糖和水苏糖也将试产。目前低聚糖主要用于食品添加剂。作饲料添加剂使用,尚处于初期阶段。

我国在“八五”、“九五”期间,通过多项国家基金、国家攻关、863等课题的支持,特别是“九五”攻关计划的实施,糖生物工程技术已显示良好的发展势头。(1)建立了系统的寡糖的HPLC、MS、CE、TLC及柱层析分离分析方法,完成了一些寡糖,如葡萄甘露寡糖、壳寡糖等的结构与功能的研究,开发了一些已知功能的寡糖物质及寡糖的衍生物;(2)对新型寡糖产生的关键酶已经有了不少的研究成果,包括几丁质酶、甘露聚糖酶、肝素酶、海藻多糖酶、唾液酸酶等,进行了从基因结构、纯化、特性到寡糖生成的研究;(3)获得了异麦芽寡糖、木寡糖、甘露寡糖、几丁寡糖、褐藻寡糖等多种具有重要生理功能的寡糖产物的生产技术,对几丁寡糖、褐藻寡糖、甘露寡糖、肝素寡糖等进行了抗肿瘤、抗病毒、促植物生根、诱导植物抗病、动物肠功能保健、抑菌等功效评价;(4)已开发了寡糖保健食品(甘露源、甘露液)、寡糖农药(中科1号、中科3号及中科6号)等新产品,取得了卫生部、农业部等颁发的相关证书,获得了良好的应用效果;(5)建立了果寡糖、甘露寡糖、异麦芽寡糖、木寡糖、甘露寡糖、几丁寡糖等产品开发的中试及产业化基地,具备了百吨到千吨的生产能力,形成了产业基础;(6)形成了相当的研究群体,具备了人才队伍。一些科研单位与企业合作,确立研究开发的合作关系,为寡糖产业的发展奠定了良好的基础。 三、 中国饲料添加剂工业的发展前景

1、 中国饲料产品的市场需求

肉、蛋、奶及水产品的增长决定着饲料需求。在1979年以前,中国居民人均肉类占有量在10kg以下;1979年人均占有量首次超过10kg,到1987年超过20kg,增长10kg用了8年时间;到1993年人均占有量达30kg以上,增长10kg用了6年时间;到1997年占有达40kg以上,增长10kg,仅用了4年时间。1998年人均占有44.6kg的水平,已完全达到目前城镇居民最高收入户的肉类消费量。目前,全国人均占有肉类已接近50kg;全国农村平均每户饲养畜禽及其产品量也大幅度增加。可见,当前的肉类生产量已相对过剩,超过了居民的消费需求。

禽蛋发展情况与肉类相似,而增长幅度更是高于肉类。在80年代,禽蛋的平均增长率为12.5%,90年代达到13.3%;只是由于人均占有量相对较低,禽蛋价格才没有像肉类那样大幅度下降,但也呈饱和状态。80年代,禽蛋人均占有量平均只有4.6kg,90年代却达到12.3kg,目前已超过17kg,完全能满足目前居民的消费水平。

水产品生产也呈加速趋势。在80年代,水产品生产的年均增长率为10.4%,到90年代为12.4%。水产品生产增长,更多的得益于水产养殖的增加与生产力水平的提高。在80年代,水产养殖面积由298.53万公顷增至423.53万公顷,年均增长4%;单产水平由每公顷450kg提高到1350kg,年均率达13%;90年代养殖面积进一步由426.67万公顷增至610万公顷,年均增长率达4.6%;单产水平由每公顷1425kg,提高到2760kg,年均增长率为9.9%。

由此来看,今后相当长一段时期内畜牧业发展的主要任务是由主要注重产量增长,向优质高效、改进质量为主、兼顾数量增长的方向发展。基于以上因素,同时考虑到中国2001-2005年的经济将处于调整时期,预计居民对畜产品消费需求的增长速度相对较低,5年以后,随着经济调整基本到位,将迎来国民经济增长又一个黄金时期,居民对产品消费需求增长速度较之21世纪前5年将有所加快。2015年后,随着人均畜产品消费接近临界点,需求增长将有所减缓。

基于以上对肉、蛋、奶及水产品发展前景的判断,对2005年及2015年饲料工业生产及饼粕类需求预测如表五、表六:

2005年饲料产品社会需求量 单位:万吨(表五)

2015年饲料产品社会需求量 单位:万吨(表六)

2、 中国饲料添加剂工业的发展前景

从未来的发展需求可以看出,中国饲料添加剂的市场前景广阔,未来的发展中中国将是世界最大的饲料添加剂的消费市场。

1、 饲料添加剂的研究必须与国家资源、环保、安全,与促进畜牧业及水产养殖业的可持续发展相结合。

2、 为了人类安全及食品安全的需要,将是饲料及饲料添加剂的生产与管理更加规范和严格,对饲料产品的卫生要求更为严格和规范,HACCP管理将会在行业管理中加速推行。

3、 安全饲料添加剂、绿色饲料添加剂将成为行业发展的热点和重点。