一、总体情况

1、国内市场

6月份,国内赖氨酸市场延续弱市行情,现货价格缓慢下跌,特别是到月末有加速下跌的趋势。由于饲料减产的因素,终端赖氨酸库存消耗缓慢,饲料企业备货期延长,由此导致本月市场购销一直清淡。本月,赖氨酸生产企业多次下调出厂报价,致市场观望气氛浓厚,赖氨酸售价也一跌再跌。近期生猪养殖恢复缓慢,饲料消费保持较低水平,养殖市场饲料需求预计短期仍旧维持偏弱局面,各地饲料企业生产形势将比较严峻,预计短期赖氨酸需求较为悲观。

截止本月末,各地赖氨酸价格普遍下调,市场上98.5%赖氨酸报价多在11.8-12.0元/公斤,65%赖氨酸报价5.8-6.0元/公斤之间。

6月份赖氨酸月初和月末价格对比

| 6月1日 | 6月30日 | ||||

| 地区 | 98.5%含量 | 65%含量 | 地区 | 98.5%含量 | 65%含量 |

| 华东地区 | 13.2 | 6.2 | 华东地区 | 11.8 | 5.8 |

| 华南地区 | 13.4 | 6.4 | 华南地区 | 12.0 | 6.0 |

| 西南地区 | 13.3 | 6.3 | 西南地区 | 12.0 | 6.0 |

| 华北地区 | 13.2 | 6.2 | 华北地区 | 11.8 | 5.8 |

| 华中地区 | 13.3 | 6.3 | 华中地区 | 11.9 | 5.9 |

| 东北地区 | 13.1 | 6.1 | 东北地区 | 11.8 | 5.8 |

2、国际市场

6月,国际市场赖氨酸需求较弱,欧洲赖氨酸市场大部分买家库存仍然比较充裕,备货并不积极,主要由于大部分买家都已经做了第三季度大部分库存。6月上旬供应商对8-9月份交货的报价依然坚挺,大多在1.79-1.83欧元/公斤,下旬价格有所下调,市场报价集中在1.76-1.80欧元/公斤之间,一些大型买家反映可以从经销商那里拿到1.75欧元/公斤左右的,7-8月份交货的定单。由于为欧元疲软的因素,中国生产商最近的报价竞争力下降且缺乏吸引力,只有一家生产商可以报出1.75欧元/公斤的价格。

二、进出口情况

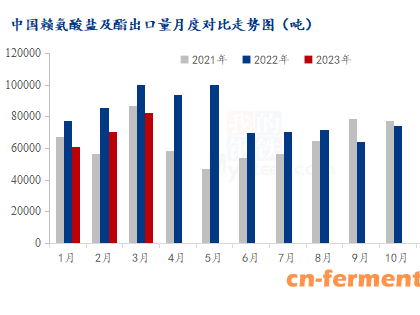

整体上,5月份中国赖氨酸出口表现不俗,超出市场预期,进口数量则维持低水平。据中国海关数据统计数据显示, 2010年5月份中国共出口赖氨酸及赖氨酸盐达16298吨,较上月增加20.25%,属于历史上单月很高水平。而当月出口总金额达到2761.35万美元,平均单价为1694.3美元/吨,较上月小幅上涨,其中部分生产商的出口价格达到1750-1850美元/吨附近,较上月有所下降。2010年5月份中国共进口赖氨酸达610.28吨,较上月的607.8吨轻微增加,属于历史上单月度较低水平。而进口平均单价1807.0美元/吨较上月的1718.9美元/吨也有轻微上涨,不过实际上美国进口赖氨酸的平均进口价格1450.0美元/吨。

三、中国饲料行业信息网市场分析

1、养殖户亏损 饲料消费欠佳

赖氨酸市场疲软很大程度上是由于养殖业恢复缓慢终端饲料消费不佳所致,不过近段时间来,生猪价格有所止跌,部分地区出现了上涨情况,至6月份最后一周,全国出栏肉猪价格平均价从上周的9.63元/公斤强劲反弹至10.23元/公斤,上涨了0.6元/公斤,涨幅6.23%。这对疲软的赖氨酸供应商来说或许是给好信号,但实际上情况恐怕不那么乐观。因为受玉米等价格上涨的影响饲料价格已涨至近几年最高,猪价不跌了,养殖成本却仍然很高,养殖户仍然处于亏损的状态。据行业人士分析,如果猪价仍然在低位徘徊两三个月,大规模的养殖户退出不可避免,赖氨酸消费恐怕仍将受到抑制。

2、进口数量持续保持低水平

在3月份赖氨酸进出口双双飘红以后,其后赖氨酸出口量仍然保持较高水平,而进口量则急剧下降,4、5月份分别进口了607.8吨和610.2吨,大约只相当于去年同期水平的四分之一。赖氨酸进口量连续两月大幅下降实在有些不同寻常。目前市场上进口品牌主要有日本味之素、美国ADM,多年来这些品牌主要定点供应国内的中大型饲料厂,因饲料企业多中意其质量,通常价格比国产赖氨酸要贵1元/公斤左右。近年来,由于饲料原料成本的迅速攀升,其品牌优势正在逐渐丧失,上半年进口量的大幅下滑可见一斑,随着国产赖氨酸市场占有率的不断扩大,可以预见的是未来国内对赖氨酸的进口将会越来越少。

3、赖氨酸价格下跌和上一轮涨价有关

市场行情涨跌如潮水,不可能总是涨也不可能总是落,本月赖氨酸重新回落至12元/公斤区间下方和前期上涨有一定因果关系,回顾赖氨酸在5月份价格上涨情况,月初涨起,至中旬左右涨至最高13元/公斤以上,此期间大量饲料企业备货,大量中间商补充库存,市场可谓购销两旺。大企业通常备货库存两个月以上,也就是说在这两个月期间其需求几乎为零。在此期间,需求方主要为中小型饲料企业,而其采购力度较弱,在无其他因素影响,显然不足以支撑赖氨酸价格继续保持高位。因此,赖氨酸价格经历过上涨之后将不可避免的回落,显然本月赖氨酸价格的回落和5月份的那一轮价格上涨有关。

4、成本上涨不敌需求疲软

赖氨酸的主要原料是玉米,理论上讲玉米价格大幅上涨,赖氨酸应会表现比较抗跌。然而事实并非如此,目前吉林省玉米收购价平均每吨超过1800元,最高达到1850元/吨,较去年高出200多元/吨,达到近10年来历史最高点,且仍有上涨态势,而赖氨酸市场呢?本月下旬起,赖氨酸市场有加速下跌趋势,厂家对外报价急速向下调整,然而市场接单仍旧谨慎,受市场成交持续疲软的影响,各地赖氨酸行情继续趋弱,截止到本月底,98.5%含量赖氨酸实际售价已跌于11.8元/公斤左右,且多以议价成交。这是典型的成本上涨不敌需求疲软。按照前期库存计划,大部分饲料企业可以保持在一个月左右库存,但是受饲料销量普遍下降的影响,部分大企业备货周期被延长了。因此,目前终端库存仍在进一步消化之中,市场上采购的多为中小型饲料企业,这就是赖氨酸需求疲软的原因。

四、中国饲料行业信息网后市预测

1、厂家连续降价的原因

如果说大成厂家在上一次的价格下调是情有可原的,那么说,几天后接着再度大幅度的降价则有些令人费解了。之前的降价可说是由于市场逼迫,行情惨淡, 不得不降价以刺激采购(6月29日其98.5%含量赖氨酸下调至11.8元/公斤),通常降价之后有一定的市场消化期,此期间市场或有观望抑或采购进货,是双方博弈的过程,通常持续旬月。然而,接着厂家继续下调至11元/公斤,降幅达0.8元/公斤,降的这么这着实令市场人士大惑不解。中国饲料行业信息网分析这可能有两方面的原因,其一是厂家已经预计未来需求萎缩的情况,与其挺着高价毫无益处,不如一次降价到底,既让饲料厂乐于购货,也为自己清理库存;其二,降价为打击竞争对手,众所周知,目前大成厂家在赖氨酸市场虽然处于领导者地位,但也绝非独霸江湖,其它诸如希杰、伊品、丰原等,都对大成领导者地位虎视眈眈,并且凭借自己的实力日益蚕食其市场份额。大成厂家这么做的目的显然不一定只是为了卖货,目前赖氨酸市场需求低迷,在这样的关键时期,把竞争对手的客户拉过来显然更有意义。

2、猪价上涨的启示

自6月份起,上半年持续下跌的猪价出现了一些变化,部分地区止跌反弹,出现了有利于养殖环节的变化趋势:猪价持续反弹、饲料成本持续下降。这一上下游环节的 “剪刀差”一定程度上推动了生猪市场的回暖。6月份的最后一周猪料比价强劲涨至4.13:1,结束了持续17周低于4:1的状况,较去年同期的4.30:1相比,下降 3.87%。若保持此增速,7月份即可走出亏损区,进入成本线左右的区域。分析猪价上涨因素,原因有二:一是猪源减少,由于年初疫病等多种因素影响,导致当前适宜出栏生猪显著减少,同时,国家连续4次收储,收紧生猪供给,故当前部分地区生猪价格有所回升。再者,玉米价格企稳回落,鱼粉持续看跌,饲料原料成本下降,这将显著增加养殖户的盈利能力,对猪价上涨起到鼓励作用。猪价上涨是好迹象,让持续疲软两个月的赖氨酸市场看到了希望,然而猪价上涨能否持续目前还有待观察,部分人担心猪价还要再次下跌,恐慌心理或导致养殖户减少补栏或退出养殖业,未来赖氨酸市场形势依然祸福共存。

3、赖氨酸大跌之后会大涨吗?

赖氨酸大跌之后会大涨吗?当然不是这么简单——就像本网之前分析的那样,大涨之后必有大跌,然而大跌之后却未必有大涨。为何?依中国饲料行业信息网分析,行情变化虽然无端,然而最基本的无外乎两个东西,买货和卖货。行情大涨之时,由于生怕后期买的价格更高,于是人们总是争先恐后的抢购,这是买涨之理。但是涨过之后呢?由于一段时期以内总需求几乎是不变的,市场在行情上涨之际大量买入,那么之后的一段时期内将是购买真空期,这段时期大家都没什么需求,没有需求自然价格会下跌,这就是 大涨之后必有大跌。然而大跌之后却未必有大涨,我们通常说买涨不买跌,其实是缓跌时候不买。大幅度下跌不同于缓慢下跌,大幅度下跌的情况可能是超跌,在这种情况下超跌之后将可能是反弹上涨,所以采购经理们对大跌行情格外警惕。这个时候虽然无法考量行情是否继续下跌,但相对于下跌之前的行情来讲,已经是相当 好的入市机会了,两相权衡之下,相当部分采购经理会考虑备货。同样的道理,这么一轮备货之后也将会持续一定时期的需求真空期,没有了需求,价格自然将会下跌而不会上涨。这就是而大跌之后未必有大涨的道理。依目前赖氨酸市场的情形,此番价格下调之后,市场必有一定数量饲料厂采购备货。笔者询问许多饲料企业采购人员,多数表示已降至其心里合理价位,觉得这个价格还是比较能接受的。如此一来,后期赖氨酸市场继续下滑并不是没有可能。具体的仍需要综合终端饲料市场需求变化情况以及赖氨酸出口形势分析,现在只能说后期赖氨酸仍有小跌可能。